El país norteamericano es el tercer mayor consumidor de aceite de oliva del mundo

La ciudad de Nueva York acoge cada primavera la mayor competición en el mundo de aceites de oliva de calidad. A la última, la tercera edición, se presentaron 671 botellas de 25 países. Los productores españoles arrasaron

llevándose a casa un total de 73 galardones, seguidos por los italianos, con 43 premios. No era una sorpresa. Son las mayores potencias de la industria. Sí que Estados Unidos les siguiera con 38 reconocimientos en varias categorías.

Apollo Olive Oil logró colarse con su oro líquido verdoso entre los mejores y aspira a seguir en lo más alto en la próxima cata, el 14 de abril. El supermercado Fairway, en el barrio acomodado del Upper West Side, tiene una docena de estos aceites premiados entre su selección. Los compra directamente a los productores. Y con el argumento de la autenticidad, comienza una agresiva batalla comercial en un mercado con gran potencial pero a la vez de gran complejidad.

EE UU es el tercer mayor consumidor del mundo de aceite de oliva por volumen, con unos 310 millones de litros. Las ventas se triplicaron en las últimas dos décadas y la proyección es que lo haga a un ritmo superior al 5% anual. Per cápita, sin embargo, el consumo es muy bajo comparado con los países del mediterráneo. El litro que ingiere un estadounidense al año queda en nada frente a los 20 litros de los griegos o los 14 de los españoles. Solo cuatro de cada diez hogares lo compran.

Pese a ser un mercado tan grande, prácticamente cada gota que se sirve en las mesas llega de fuera. La producción local es mínima. El 97% de la grasa vegetal que se sirve es importada. Los datos más recientes del Consejo Internacional Oleícola estiman que Italia suministra el 44% del aceite, mientras que el 40% llega de España. Túnez, Argentina, Marruecos, Chile y Australia se reparten el resto de los 900 millones de dólares anuales en ventas.

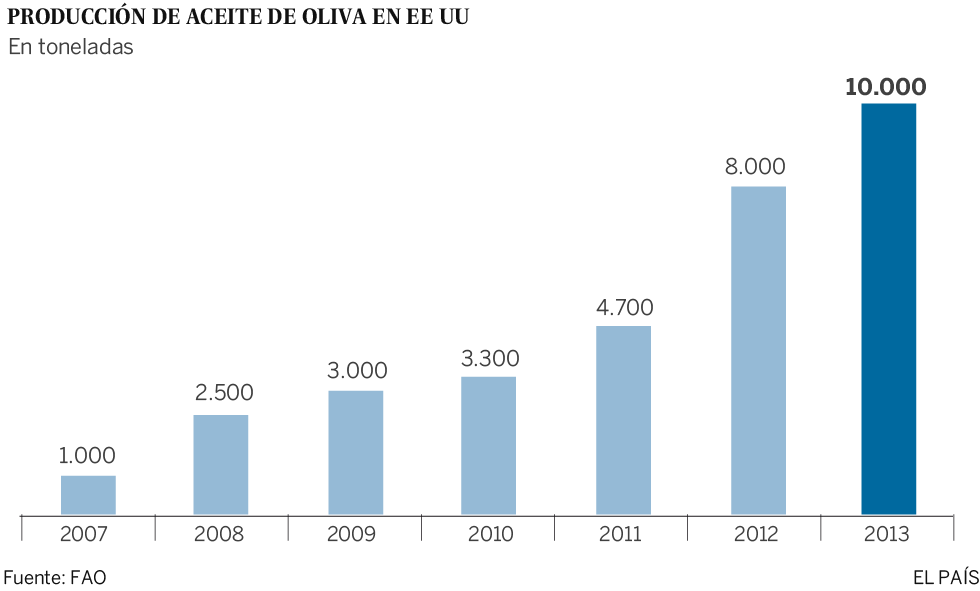

El aceite de oliva se produce a escala comercial en Texas y Georgia. También hay productores en Arizona, Florida, Oregón. Incluso Hawái. Pero es California la que cultiva el 99% de la aceituna. El 90% de los olivares sigue métodos tradicionales heredados de los misioneros franciscanos. Son plantaciones pequeñas, que atienden a un nicho de mercado. El sector estuvo arrinconado durante 150 años por la dificultad para competir con el aceite subvencionado europeo.

Eso está cambiando. Entre las plantaciones de almendros, pistachos y granados que dominan la Bahía de Sacramento se abren hileras de pequeños olivos con forma de arbustos que cultiva California Olive Ranch, el mayor productor en EE UU. Son los "disruptores" del statu quo. Opera más como una fábrica y utiliza un proceso en el que la mano del hombre no toca el fruto que va a la prensa.

La compañía fue fundada en 1998 por un grupo de inversores españoles y latinoamericanos para replicar el movimiento que se vio en el vino. "Hace décadas nadie veía California como proveedor líder, pero con trabajo duro e ingenio los caldos californianos están ahora entre los mejores", señalan desde la compañía, al tiempo que insisten que su método permite elaborar un aceite de calidad a un precio asequible.

Las opciones para beber un buen vino en EE UU son casi ilimitadas. La selección que se ofrece en la bodega 67 Wine & Spirits impresiona a los entusiastas europeos que visitan la zona alta de Manhattan. En el aceite, por el contrario, las estanterías de los supermercados están dominadas por viejas marcas que se diferencian poco entre si. California Olive Ranch es ya la cuarta marca.

Las botellas de la compañía que dirige Gregory Kelly pueden encontrarse en grandes cadenas comerciales como Walmart, Target o Whole Foods, compitiendo directamente en las estanterías junto a marcas importadas tan populares como Berio, Bertolli y Carapelli, con precios similares. Pero sigue siendo un jugador pequeño frente los grandes importadores, con solo el 4,5% de cuota de mercado. Este antiguo ejecutivo de Silicon Valley está convencido de que puede ser un competidor en la industria. Pero las nuevas técnicas de recolección que utilizan no son suficientes. El objetivo es conseguir que el aceite de calidad sea un producto que interese desde el punto de vista del márketing como la cerveza tradicional, el chocolate, el queso o el café, aprovechando la demanda por productos locales.

La producción de aceite extra virgen en California superó los 15 millones de litros en 2015, un récord, según datos del California Olive Oil Council. El año precedente fueron nueve millones de litros. Lucini es otro de los productores estadounidenses que tratan de mostrar al consumidor y al comercio minorista que el "aceite extra virgen de calidad es como un buen vino".

Pero como otras aceiteras locales, denuncian que su posición en el mercado interno está amenazada por la falta de un mecanismo de supervisión que haga cumplir los niveles de calidad que establece el Consejo Internacional Oleícola. El 69% de las botellas del aceite importado que se vende como extra virgen no cumplen con la graduación legal establecida por el Departamento de Agricultura, como reveló un estudio de la Universidad de California.

Aquel informe supuso un revulsivo y empezó a poner fin la barra libre que permitía a las grandes marcas etiquetar con el distintivo extra virgen cualquier producto, al establecer nuevos criterios para que el consumidor pudiera reconocer cada nivel de graduación. La North American Olive Oil Association considera que estas denuncias son exageradas, pero no define con claridad qué es lo que considera extra virgen.

Lo que sí admiten es que la educación del consumidor es la mejor línea de defensa para prevenir el fraude. El aceite de oliva, como señalan los expertos, no es vino. Es decir, se deteriora rápido con el tiempo y nunca será mejor que el día que salió de la prensa. Luego está el fraude de las mezclas, que requieren de una mayor acción por parte de las autoridades. Por eso los productores locales hacen campañas para convencer al consumidor de los beneficios de un aceite de calidad.